一、業績概覽:收入符合預期,利潤超預期 (3690.HK)

- 總收入:

- 1Q25營收865.57億元,同比+18%(符合摩根士丹利MSe及市場共識預期),環比-2%(季節性調整)。

- 核心驅動:本地商務(CLC)收入佔比74%(643.25億元),新業務佔比26%(222.32億元)。

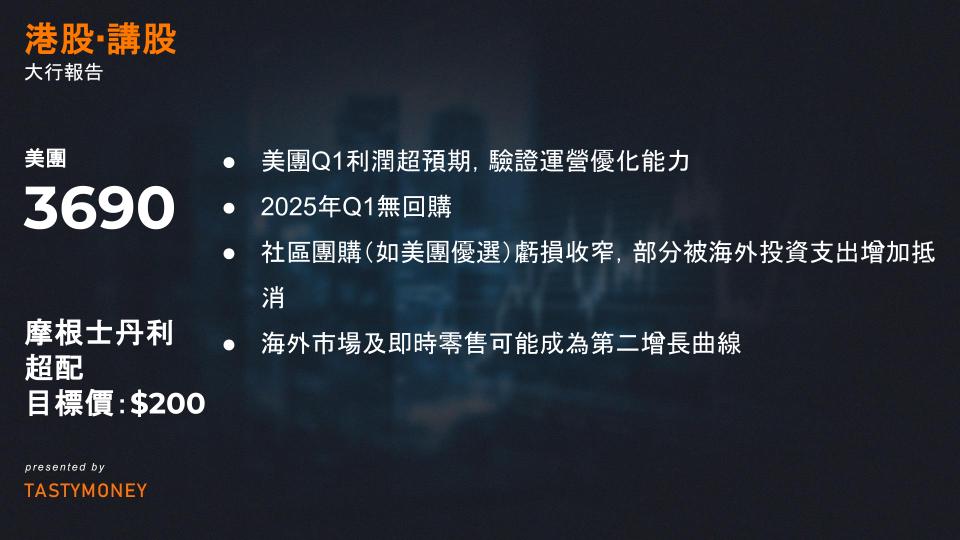

- 盈利能力超預期:

- 調整後EBITDA 123.02億元,顯著高於MSe(109.47億元)及市場共識(120.29億元),主因運營效率提升及收入結構優化。

- 淨利潤 100.57億元,同比+87%,大幅超越MSe(76.3億元)和共識(81.13億元)。

二、分部表現:核心業務強勁,新業務虧損收窄

- 核心本地商務(CLC):

- 收入同比+18%,營業利潤134.91億元(同比+39%),OPM提升至21%(同比+3.2pct),主因商家服務費優化及配送效率改善。

- 新業務(包括社區團購、海外投資等):

- 收入同比+19%,但營業虧損收窄至22.73億元(同比-18%),虧損率-10.2%。

- 亮點:社區團購(如美團優選)虧損收窄,部分被海外投資支出增加抵消。

三、財務與股東回報

- 現金流與資本配置:

- 未宣布股票回購計劃,可能預示公司將資金優先用於新業務擴張或應對競爭。

- 成本控制:

- 成本增速(同比+14%)低於收入增速(+18%),毛利率提升至37.4%(同比+2.3pct)。

四、未來展望與風險

市場關注點:未來12個月EPS指引及新業務能否扭虧。

- 上行機會:

- 外賣市佔率提升:若市佔率持續增長,利潤率或進一步改善。

- 商家ARPU(單用戶收入)深化:廣告、金融等增值服務潛力。

- 新業務突破:海外市場及即時零售可能成為第二增長曲線。

- 下行風險:

- 短視頻平台競爭(如抖音本地生活服務)擠壓到店酒旅業務。

- 新業務持續虧損:社區團購、生鮮零售仍需長期投入。

- 宏觀消費疲軟:若經濟復甦放緩,高頻消費或受衝擊。

五、市場反應與估值

- 當前估值邏輯:摩根士丹利DCF模型假設WACC=11%、永續增長率3%,反映對核心業務穩定性的認可。

- 股價催化劑:若Q2指引顯示新業務虧損加速收窄,或帶動估值修復。

一、業績與預期對比

- 收入表現

- 實際值:同比增長18%(小幅超預期),主要受益於核心本地商業(Core Local Commerce, CLC)的強勁增長。

- 調整後營業利潤:112億元人民幣,超市場預期12%,主因CLC業務利潤率提升至21%(市場預期19.5%,去年同期17.8%)。

- 分業務表現

- 核心本地商業(超預期):

- 收入增速18%,利潤率提升源於用戶補貼控制更嚴格、營運效率優化(如騎手調度算法升級)。

- 新業務(符合預期):

- 收入增速19%,調整後營運虧損小幅擴大至23億元(環比Q4),主因海外業務Keeta擴張(如沙烏地市場Keemart上線)和美團優選虧損收窄的平衡。

- 核心本地商業(超預期):

二、財報核心亮點與市場關注點

- 即時配送競爭格局

- 京東與餓了麼的挑戰:

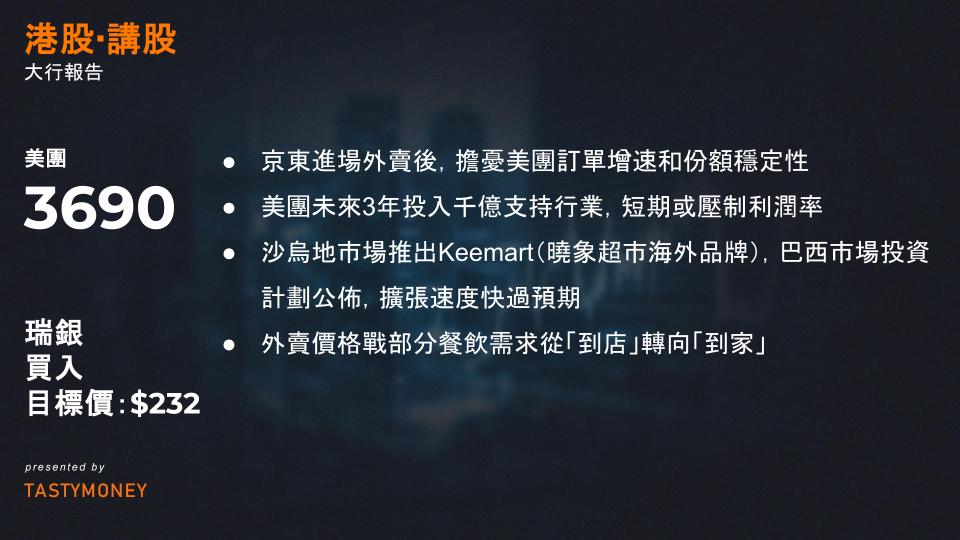

- 京東自2025年2月加碼外賣投資後,日訂單量已達2000萬(相當於美團的1/3),疊加雙方各投入百億補貼,市場擔憂美團訂單增速和份額穩定性。

- 美團應對策略:

- 宣佈未來3年投入千億支持行業「高質量發展」,可能用於技術升級(如無人配送)和商戶支持,但短期或壓制利潤率。

- 京東與餓了麼的挑戰:

- 單位經濟效益(UE)平衡難題

- 競爭壓力與成本上升:

- 京東「免佣金」活動、騎手社保覆蓋擴大(二季度生效)等事件可能推高單均成本。

- 市場預期修正:

- 當前市場預計2025年CLC業務利潤率持平,但實際或存下行風險,需觀察管理層在訂單增長與UE間的權衡。

- 競爭壓力與成本上升:

- 到店業務復甦節奏

- 抖音競爭趨穩:

- 到店業務競爭緩和,但外賣價格戰可能導致部分餐飲需求從「到店」轉向「到家」,需警惕交叉影響。

- 關鍵指標:到店業務利潤率恢復速度(目前未披露具體數值)。

- 抖音競爭趨穩:

- 海外擴張戰略

- Keeta的全球化提速:

- 沙烏地市場推出Keemart(曉象超市海外品牌),巴西市場投資計劃公佈,擴張速度快於預期。

- 風險與機遇並存:

- 2025年新業務預計虧損100億元,投資者關注海外市場能否複製中國本土的成功模式。

- Keeta的全球化提速:

三、預期驅動因素

- 短期驅動因素

- 利潤超預期或推動股價上漲,但核心焦點在管理層電話會中對以下問題的回應:

- 補貼力度:是否跟進京東/餓了麼的百億補貼?

- UE優化路徑:技術投入如何抵消成本壓力?

- 海外投資節奏:巴西等新興市場的資金分配計劃。

- 利潤超預期或推動股價上漲,但核心焦點在管理層電話會中對以下問題的回應:

- 長期擔憂

- 競爭持續性:若京東訂單量持續增長,美團是否需犧牲利潤保份額?

- 新業務造血能力:海外業務虧損周期可能長於預期,需明確盈利時間表。

2025年第一季業績亮點

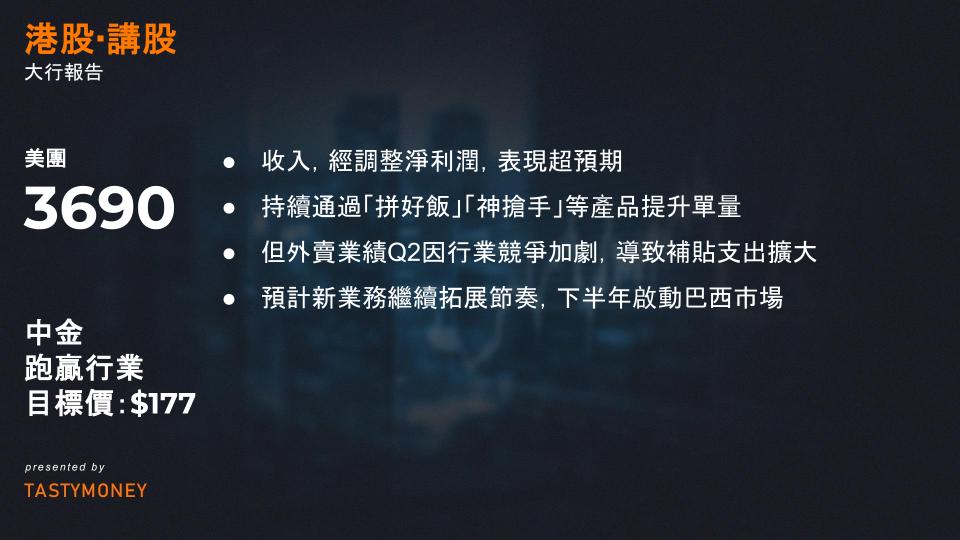

- 營收表現超預期

- 總收入同比增長18%至866億元人民幣,優於市場預期

- 經調整淨利潤達109.5億元人民幣,主要得益於: • 核心本地商業經營利潤超標 • 未分配項目經營虧損低於預期

- 經調整淨利率達12.6%,反映營運效率提升

核心本地商業板塊

- 外賣業務:持續通過「拼好飯」「神搶手」等產品迭代提升單量,預計第二季: • 單量同比增速維持首季水平 • 收入受補貼影響增速放緩至14%

- 閃購業務:下沉市場拓展成效顯著 • 累計交易用戶突破5億 • 即時零售品牌戰略推廣後,預計第二季單量同比增長32%

- 到店及酒旅業務: • 首季GTV(總交易額)增速穩健 • 預計第二季GTV同比增長28%,整體收入預估達671億元

利潤率波動預警

- 外賣UE(單位經濟模型)承壓: • 首季受益規模效應及補貼優化 • 第二季恐因行業競爭加劇導致補貼支出擴大

- 到店酒旅OPM(經營利潤率): • 受低線城市滲透及特價團購佔比提升影響 • 預計環比微幅下滑至17.7%

國際化拓展進程

- 首季新業務經營虧損率收窄至10%(同比降5%)

- 重點關注: • Keeta中東市場拓展節奏 • 巴西市場准入規劃(預計下半年啟動)

- 第二季預估: • 收入同比增長21%至261億元 • 虧損擴大至26億元(主因海外投資)

盈利預測調整

- 下修2025/26年經調整淨利潤13%/5%至409/541億元

- 估值基準: • 維持「跑贏行業」評級 • 目標價177港元(對應2025/26年25/18倍市盈率) • 潛在上行空間36.8%