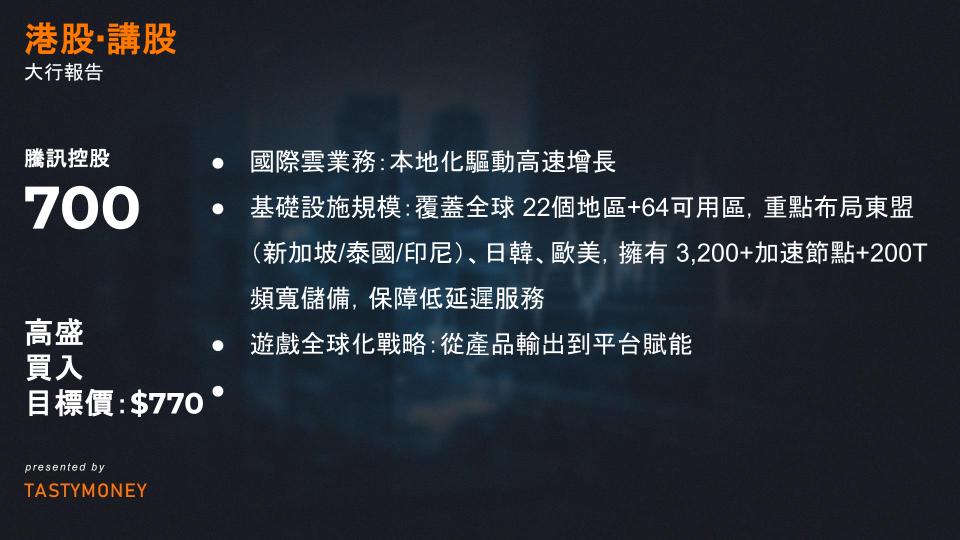

一、國際雲業務:本地化驅動高速增長

1. 全球化基建與標竿案例

- 基礎設施規模:覆蓋全球 22個地區+64可用區,重點布局東盟(新加坡/泰國/印尼)、日韓、歐美,擁有 3,200+加速節點+200T頻寬儲備,保障低延遲服務。

- 本土化實踐:

- 印尼:獨家承接GoTo外賣/網約車業務負載;

- 泰國:助力正大集團(CP)零售系統雲端遷移,提升處理效率30%+並優化成本;

- 基建擴容:印尼已建3座資料中心,泰國3個可用區建設中。

2. 垂直領域競爭壁壘

- 差異化優勢:

- 深耕 媒體與金融科技 垂直場景,提供高頻寬、低延遲PaaS解決方案;

- 全棧AI能力:支援自研混元(HY)大模型及開源生態(如DeepSeek),為海外客戶提供高性價比AI訓練/推論基礎設施;

- 區域戰略:借力先發雲廠商市場教育,以 價格競爭力+行業定制化方案 切入東南亞,競爭環境優於中國境內。

二、遊戲全球化戰略:從產品輸出到平台賦能

1. 市場機遇與成功邏輯

- 核心驅動力:

- 生產力代差優勢:中國工作室在開發效率、工具鏈、管理實踐領先全球;

- 品類爆發力:武俠、動漫開放世界、PVP競技、策略手遊、超休閒遊戲全球接受度高;

- 產品>平台:聚焦遊戲本體而非分發渠道/UGC生態。

2. 國際化能力升級

- 四大戰略支柱:

- 輸出 「遊戲即平台」模式(超越傳統GaaS);

- 融合中西文化元素提升「中國製造」遊戲真實性;

- 建構長效工作室營運機制與玩法演進能力;

- 保持多工作室創意多樣性。

三、AI重構遊戲研發與體驗

1. 研發效率革命

- 高頻應用場景:

- 2D美術生成效率提升 50%+,程式碼自動生成降低開發成本 30%+;

- 資源再投入:將AI節省成本 轉化為品質升級,非進一步壓降開支。

2. 用戶體驗增強

- 即時優化:

- PUBG Mobile匹配時長縮短 4-5秒;

- AI行為分析精準識別玩家需求;

- 創新交互:AI遊戲伴侶(如《和平精英》「華傲天」)提升 用戶日均時長15%+;

- 未來探索:AI生成遊戲尚處早期,重點布局新交互形態。

四、射擊遊戲:380億美元賽道的統治力

1. 市場格局與卡位

- 2025年規模:全球預估 $38B(高清射擊佔63%,移動射擊37%),「大逃殺」為最大子類。

- 騰訊核心優勢三角:

能力維度 具體策略 成果 發行 玩家洞察+渠道沉澱 15年市佔率持續提升 開發 聯合研發+自主迭代+人才儲備 管理能力行業領先 投資 前瞻布局創新工作室 覆蓋主流射擊品類

2. 未來投入方向

- 鞏固現有品類統治力,透過 技術迭代+玩法創新 打造長生命週期IP。

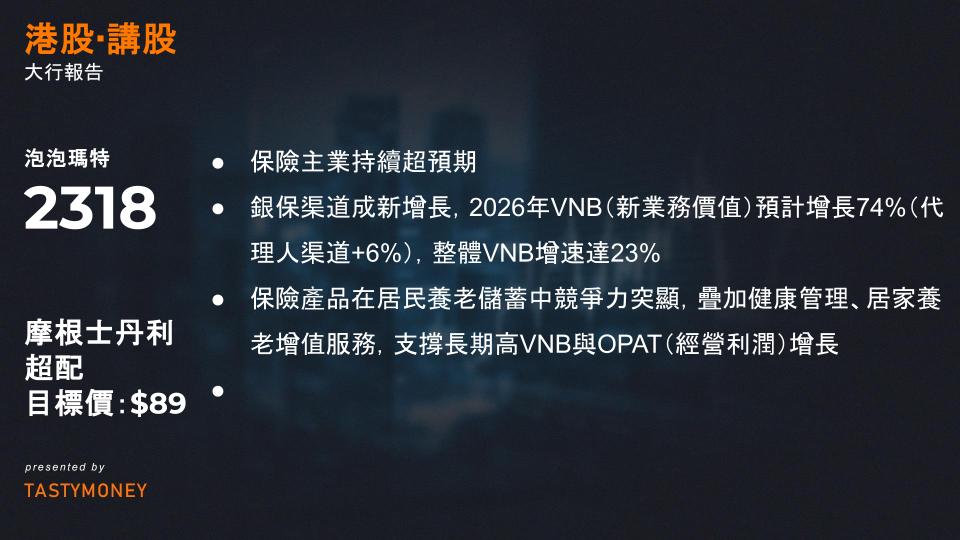

一、增長動力:三大被低估的引擎

- 保險主業持續超預期

- 渠道突破:銀保渠道成新增長極,2026年VNB(新業務價值)預計增長74%(代理人渠道+6%),整體VNB增速達23%。

- 產品優勢:保險產品在居民養老儲蓄中競爭力凸顯,疊加健康管理、居家養老增值服務,支撐長期高VNB與OPAT(經營利潤)增長。

- 醫養生態協同效應

- 醫療議價權:年處理超百萬理賠量,賦予醫療資源強議價能力。

- 養老產業化:

- 居家養老覆蓋100城,服務門檻100萬保費,累計引流保費2400億(2021年起);

- 高端醫療(門檻約1800萬保費)貢獻壽險VNB約10%,醫養結合直接促銷售轉化。

- 投資端韌性提升

- 資產配置優化:Q3成長股佔比升至45%(vs. 股息股55%),平衡收益與增長;

- 利率敏感度下降:保證利率下調+固收收益企穩,緩解EV(內含價值)波動擔憂,支撐ROE走闊。

二、風險化解:地產敞口可控

- 風險出清進度:

資管板塊(AM)2021-2027年累計計提撥備40-50%,預計6-7年完成風險釋放; - 資本補充能力:監管政策傾斜+盈利回暖,支持分紅率(DPS)提升與資本緩衝。

三、財務與估值:ROE躍升路徑清晰

| 指標 | 現狀 | 中期目標 | 驅動因素 |

|---|---|---|---|

| ROE | ~14% | 14-15%+ | 壽險改善 + 資管虧損收窄 |

| 分紅率 | 階梯上升 | 2033年達60% | 盈利增長 + 監管紅利 |

| DDM估值 | 三階段模型 | 資本成本12% | 2025-27年分紅增速8% → 2028-33年22% |

五、關鍵數據驗證表

| 業務模塊 | 核心指標 | 數值/預測 | 意義 |

|---|---|---|---|

| 銀保渠道 | 2026年VNB增速 | +74% | 低成本保費戰略見效 |

| 養老生態 | 高端醫療VNB貢獻佔比 | ~10% | 高淨值客群黏性提升 |

| 資產配置 | 成長股/股息股比例 | 45:55 | 收益與增長平衡策略 |

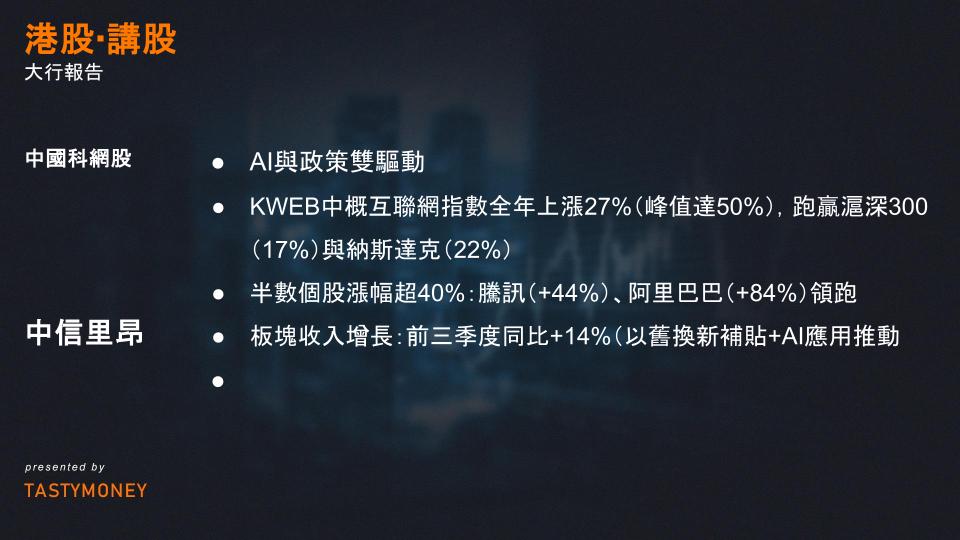

一、2025年行業回顧:AI與政策雙驅動

- 強勁市場表現

- KWEB中概互聯網指數全年上漲27%(峰值達50%),跑贏滬深300(17%)與納斯達克(22%)。

- 半數個股漲幅超40%:騰訊(+44%)、阿里巴巴(+84%)領跑。

- 板塊收入增長:前三季度同比+14%(以舊換新補貼+AI應用推動)。

- 子行業分化顯著

- 領跑領域:生成式AI(GenAI)、遊戲、健康醫療(如京東健康)。

- 拖累因素:電商平台因即時零售(如美團、京東)投入導致調整後息稅前利潤(Adj Ebit)同比-10%;若剔除三者,板塊Adj Ebit實際+10%。

二、2026年三大核心趨勢

(1)AI競爭全球化:中美技術對決升級

| 領域 | 中國關鍵突破 | 受益標的 |

|---|---|---|

| AI基礎設施 | 國產推理晶片自給、GPU池化降本 | 阿里巴巴(阿里雲) |

| AI應用層 | 垂直行業模型落地、全球應用生態擴張 | 騰訊 |

| 自動駕駛 | 百度VS Waymo加速全球Robotaxi部署 | 百度(未在推薦名單) |

阿里雲:全棧服務商,覆蓋最廣地域/行業,2026年增速預期**>30%**。

騰訊:全球最佳AI應用標的,廣告(+20%)、遊戲、雲業務三重驅動。

(2)遊戲與旅遊:持續高景氣賽道

- 遊戲產業:

- 政策支持(月版號審批170+)+ 出海爆發 → 2025上半年收入2370億(+13%)。

- 騰訊:2026年上線《王者榮耀世界》《Valorant手遊》,入股育碧引入3A IP。

- 網易:《燕雲十六聲》海外熱度高,儲備《納尤提傳奇》《無限暖暖》。

- 在線旅遊:

- 消費轉向體驗經濟 → 攜程(Trip.com ) 亞洲份額持續提升。

(3)電商承壓:避開紅海,聚焦醫療健康

- 困境:補貼退坡+價格戰 → 傳統電商增長放緩(預計2026年增速降至10%)。

- 破局點:京東健康(JDH)

- 避電商競爭:處方藥外流+原創藥上線 → 在線藥品銷售剛性增長。

三、2026年七大首選標的

| 公司 | 核心邏輯 | 增長引擎 |

|---|---|---|

| 騰訊 | 全球AI應用龍頭+遊戲護城河 | 廣告(+20%)、雲、新遊矩陣 |

| 阿里巴巴 | 中國AI雲霸主 | 阿里雲(>30%增速) |

| 小米 | 唯一「手機-AIoT-EV-OS」全鏈路生態 | 2026年電動車交付60萬輛 |

| 網易 | 全球化遊戲研發商 | 《燕雲十六聲》《納尤提傳奇》 |

| 攜程 | 體驗消費轉移最大受益者 | 亞洲市佔率提升 |

| 快手 | 下沉市場粘性+直播電商轉化 | 廣告效率優化 |

| 京東健康 | 抗週期醫療賽道 | 處方藥外流政策紅利 |

四、估值吸引力:低位佈局AI溢價

- 板塊2026年預期市盈率僅16.3倍(Adj PE),對比美股折價35%。

- PEG僅1倍,尚未反映AI技術突破帶來的盈利上修空間。