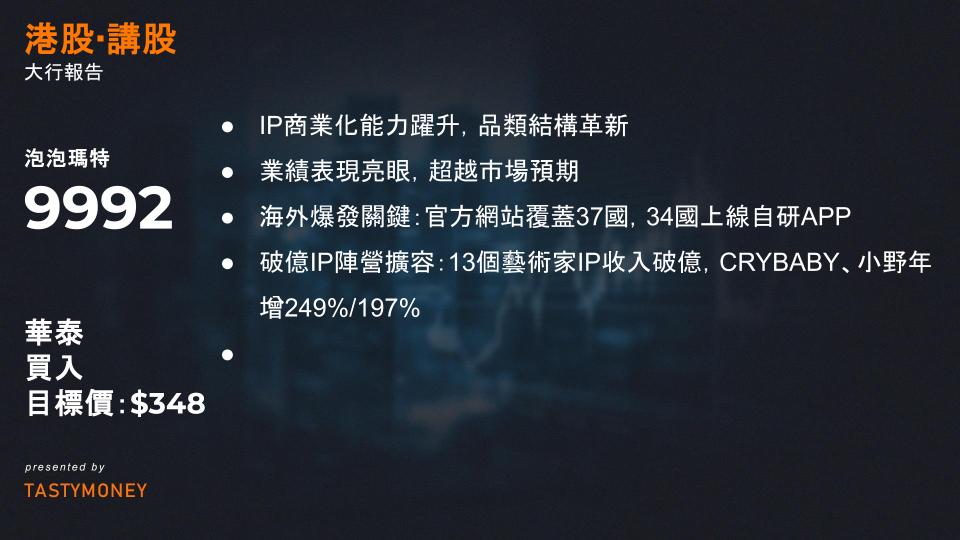

1. 業績亮點:高速增長超預期,盈利能力創新高

泡泡瑪特2025年上半年業績表現強勁,遠超市場預期:

- 營收同比飆升204.4%至138.8億元,主要受益於搪膠毛絨品類和多IP戰略的破圈效應。

- 期內溢利同比增長385.6%至46.8億元,高於公司預告的350%+增長率。

- 經調整淨利潤同比增長362.8%至47.1億元,反映營運效率顯著提升。

背景補充:業績凸顯泡泡瑪特作為潮玩IP孵化與品類創新「雙龍頭」的優勢,全球化佈局及創新業務(如樂園、飾品)已進入收穫期,顯示公司正從疫情後恢復轉向高速擴張階段。

2. 增長驅動:IP生態與全球化雙引擎

業績核心動力來自IP生態優化與全球市場拓展:

- 國內增長強勁:

- 中國市場營收同比增135%至83億元,線下/線上渠道各增117%/212%。

- 會員數達5,912萬人(較2024年底增28%),復購率提升6.9個百分點至50.8%,用戶黏性增強。

- 海外爆發式擴張:

- 海外營收同比增440%至56億元,亞太/美洲/歐洲各增258%/1142%/729%。

- 店效指標亮眼:亞太/美洲/歐洲店效同比增81%/135%/215%,美洲市場近乎追平亞太。

- 品類溢出效應:

- 毛絨品類同比增1,276%至61億元,帶動手辦、MEGA及衍生品增速達95%/72%/79%,顯示爆款IP(如Labubu)需求外溢至全品類矩陣。

關鍵洞察:泡泡瑪特憑藉「IP一站式平台」模式實現跨區域熱度傳導(如新IP Crybaby和小野收入各增249%/197%),全球粉絲生態成熟化為關鍵支撐。

3. 財務結構:毛利率躍升,費用優化推高盈利

財務改善是利潤加速的核心原因:

- 毛利率提升6.3個百分點至70.3%:受海外收入佔比提高(產品溢價更高)及毛絨等高毛利品類升級驅動。

- 費用率雙降:銷售/管理費用率同比降6.7/4.0個百分點至23.0%/5.6%,受益於店效提升的規模效應。

- 盈利能力創新高:

- 國內/海外經營利潤率(OPM)各增13.0/10.3個百分點至48.9%/44.1%。

- 經調整淨利率達33.9%行業領先,預計下半年海外旺季將進一步推升利潤。

行業定位:高效率營運使盈利能力遠超同業,驗證「輕資產IP運營」模式的可持續性。

4. 未來展望與風險:高增長動能延續,需警惕外部挑戰

基於報告摘要,中期前景樂觀但需關注潛在風險:

- 增長動能強勁:

- 維持2025-2027年經調整淨利預測102/152/197億元。

- 目標價348港元(對應2025年42倍經調整PE),理由包括:

▶️ IP商業價值空間:頭部IP(如Labubu、Molly)全球GMV對比寶可夢等巨頭仍有提升潛力。

▶️ 全球化擴張紅利:海外門店僅128家(樂高2024年超580家),德國/泰國新店開業火爆印證拓展空間。

▶️ 創新業務催化:樂園客流高增、飾品店(popop)落地及動畫佈局強化IP全球影響力。

- 風險提示:

- 宏觀消費需求疲軟抑制增長。

- 境外拓展(尤其歐美)不及預期。

- 新業務(甜品、影視)發展滯後帶來不確定性。

- 報告測算數據(店效、增長率)可能存在誤差。

投資者關注點:下半年海外節日季(如聖誕節)表現及IP動畫化進展,將成為關鍵催化劑。

總結建議

泡泡瑪特1H25業績驗證其「IP+品類」雙輪驅動模式的成功,海內外協同增長與財務優化支撐超高盈利水平。短期看,海外市場滲透與新IP孵化是核心引擎;長期需追蹤創新業務變現進度。研究報告維持「買入」評級,目標價348港元反映對高成長溢價(彭博可比公司2025年PE 37x)的認可。