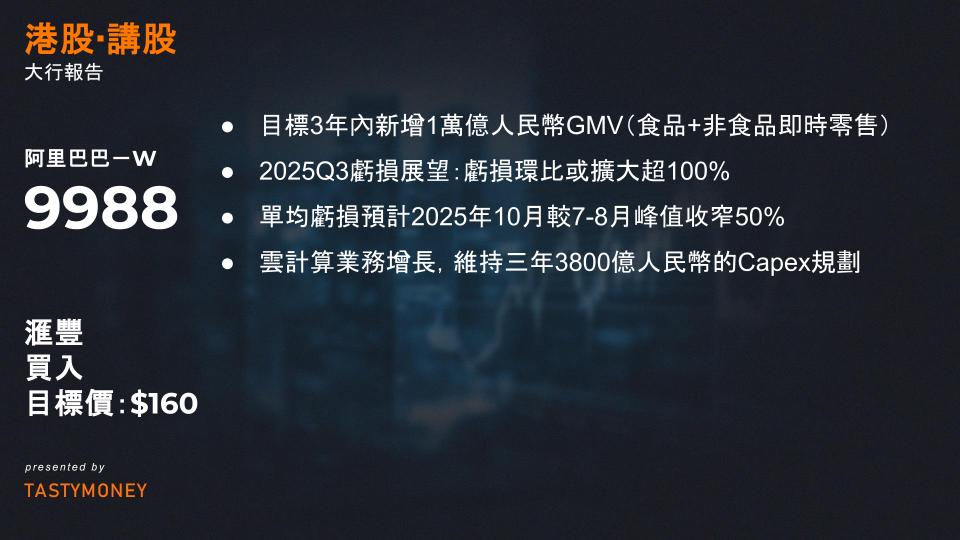

一、即時零售(Quick Commerce)戰略核心要點

- 規模目標

- 目標3年內為阿里新增1萬億人民幣GMV(食品+非食品即時零售)。

- 已觀察到QC用戶向傳統電商的導流效應,長期存在GMV協同增長潛力。

- 與電商的協同效應

- 預計QC可推動廣告主預算增長,支撐約10%的年度CMR(客戶管理收入)增長。

- 協同價值:QC降低電商獲客成本(S&M節省),並通過交叉銷售提升平台黏性。

- 單位經濟(UE)改善路徑

- 2025Q3虧損展望:因訂單量增長及前置投入(新用戶/履約能力),虧損環比或擴大超100%。

- 改善節點:

- 單均虧損預計2025年10月較7-8月峰值收窄50%;

- 2025Q4整體QC虧損將顯著環比收窄。

- 競爭策略與盈利預期

- 戰略優先級:保持市場份額領先。

- 長期盈利:規模穩定後,利潤率有望接近同行水平;但因協同效應,可接受略低於同行的利潤。

- 訂單統計口徑

- 僅通過**「即時購物」(insta-shopping)頻道**下單的訂單計入QC業務(含盒馬線上及天貓半日達訂單)。

二、雲計算業務增長驅動力

- 資本支出(Capex)計劃

- 維持三年3800億人民幣的Capex規劃;

- 季度波動主因春節假期及供應鏈因素(如2025Q1-Q2波動)。

- AI需求雙引擎

- 推理需求:企業端AI應用持續旺盛;

- 訓練後需求:開源模型「通義千問」(Qwen)推動垂直領域模型微調需求增長。

- 利潤與競爭力平衡

- 面對字節跳動等價格競爭,雲業務利潤率保持相對穩定;

- 核心優勢:全棧AI服務能力+中國最大基礎設施規模→提供高性價比的傳統雲/AI雲服務。

三、投資觀點與市場情緒

- 評級與目標價:維持「買入」評級,目標價160美元(較當前股價潛在漲幅18%)。

- 核心邏輯:AI與QC的電商協同效應釋放增長潛力。

- 投資者反饋:

對阿里市場份額、AI進展、管理執行力信心增強;

主要擔憂:UE改善承諾的兌現能力及長期QC市場份額維持。

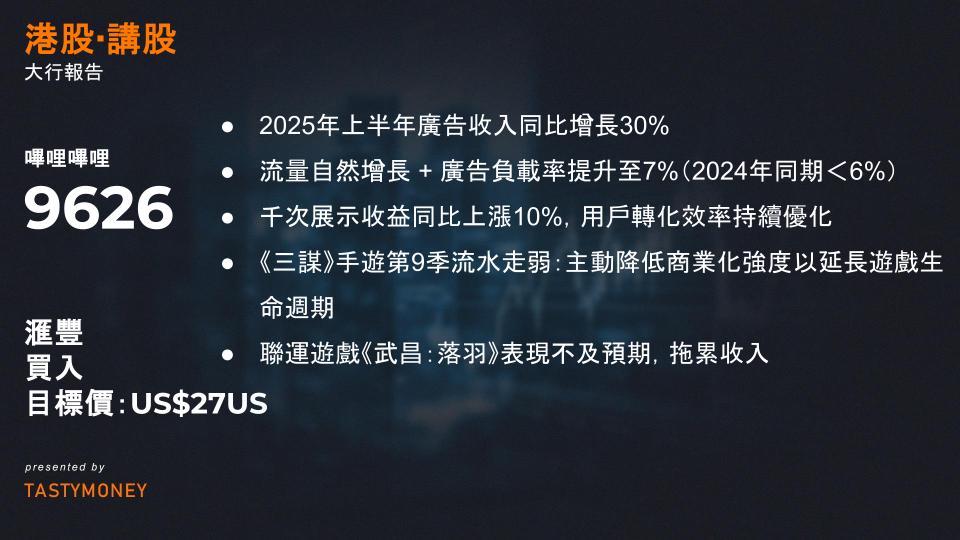

一、核心業務戰略與財務表現

1. 廣告業務:eCPM驅動增長,長期空間明確

- 當前表現:

2025年上半年廣告收入同比增長30%,核心驅動力為:

流量自然增長 + 廣告負載率提升至7%(2024年同期<6%)

eCPM(千次展示收益)同比上漲10%,用戶轉化效率持續優化。 - 未來策略:

2025下半年增長主要依賴eCPM深化提升(廣告負載率僅微增),長期目標:

eCPM翻倍 + 廣告負載率升至10%(仍低於同業15%+水平)。

技術賦能:AI影片內容理解系統優化推薦算法,提升廣告精準度。

2. 遊戲業務:短期承壓換長期生態健康

- 現狀調整:

《三謀》手遊第9季流水走弱:主動降低商業化強度以延長遊戲生命週期,部分用戶遷移至PC端。

聯運遊戲《武昌:落羽》表現不及預期,拖累收入。 - 管線佈局:

三款新遊獲版號:

▶ 《Trickcal: Revive》《Escape From Duckov》(預計2025年第四季上線)

▶ 《N Card》(聯動《三謀》+抽卡機制,2026年夏季上線)。 - 戰略轉型:

聚焦獨家代理的「常青樹」型遊戲(Evergreen Titles),縮減自研團隊規模,控制風險。

3. 增值服務(VAS):毛利率結構性改善

- 2025年第二季毛利率提升主因:

直播業務毛利率升至25%-29%(2024年同期:25%左右)

「粉絲充電」預付費模式高速增長(毛利率≈30%)。 - 會員增長催化:

《凡人修仙傳》動畫上線推動大會員數創新高,預計2025年第三季貢獻3000萬-8000萬元增量收入。

二、AI技術:降本增效與全球化核心引擎

1. 廣告與內容創作提效

- AI廣告工具:

個性化標題/封面生成測試效果優異 → 2025下半年正式推出。 - 影片生產革命:

2025下半年上線文本生成影片背景工具,降低UP主創作門檻。

2. 遊戲開發成本削減

- 美術設計成本降低50% → 長期可達70%

- AI優化營運流程 + 智能客服系統。

3. 出海戰略加速器

- AI翻譯工具測試中,首批覆蓋:

▶ 日本、韓國、西語區市場

▶ 邀請創作者生成多語言內容,突破文化壁壘。

三、流量策略:高質量內容驅動可持續增長

- 2025年第二季流量增速躍升至14%(第一季:7%),行銷費用持平,驗證策略有效性。

- 核心戰術:

資源傾斜中長影片優質內容 → 用戶心智份額強化

Story模式流量佔比降至20%+(2023年第三季:30%),回歸主站深度內容生態。

四、投資建議與風險提示

- 維持「買入」評級,目標價27美元(基於廣告/遊戲/AI協同增長邏輯)。

- 潛在風險:

️ 新遊上線延期或表現不及預期

廣告eCPM提升速度受宏觀經濟制約

️ 海外市場本地化競爭加劇。

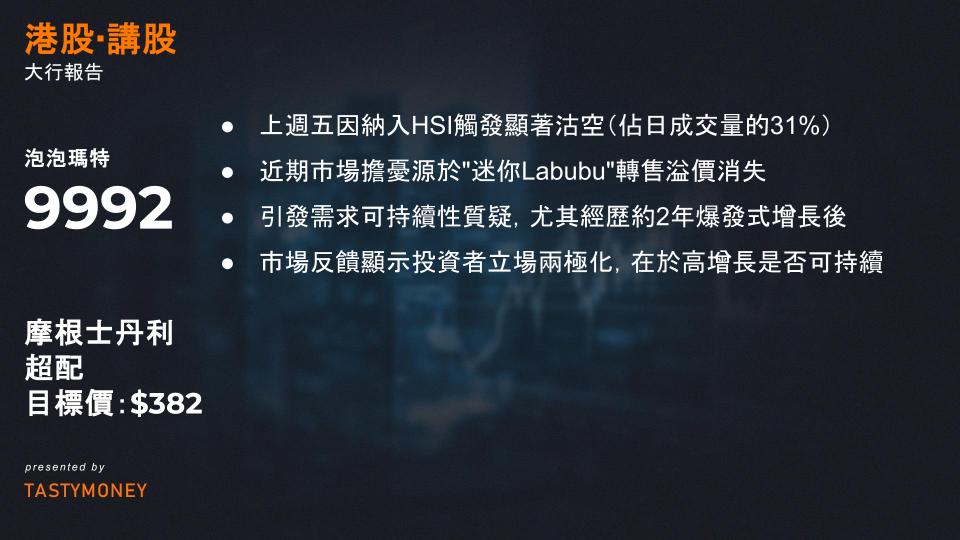

市場觀察要點

報告指出近期股價波動受技術面與市場情緒驅動(當前交易於24倍2026年本益比),但基本面強勁有望推動未來表現:

- 恆生指數(HSI)納入與沽空影響

- 上週五因納入HSI觸發顯著沽空(630萬股,佔日成交量的31%),此類策略常於指數納入前押注市場熱度消退。

- 補充解讀:指數調整易引發短期波動,但泡泡瑪特的忠實用戶群與全球擴張可支撐長期成長。

- 基本面情緒轉弱

- 近期市場擔憂源於”迷你Labubu”轉售溢價消失,引發需求可持續性質疑,尤其經歷約2年爆發式增長後,投資者分歧加劇(看漲成長潛力 vs. 警惕估值過高)。

- 補充解讀:轉售價格雖是高頻指標,但易受炒家干擾,未必反映真實需求。

- 投資者觀點二元化

- 市場反饋顯示投資者立場極化,爭論焦點在於高增長是否可持續。公司會員經濟(中國5,900萬註冊會員+海外1,300萬)雖強化黏性,但全球經濟風險可能放大情緒波動。

投資觀點

報告強調應關注基本面,淡化短期噪音,主要論點整合如下:

- 轉售市場的誤導性

- 轉售僅佔供需的小部分,價格(如Labubu)非有效需求指標。公司已主動增產並打擊炒家,且2025年內此為第三次轉售價格引發擔憂(歷史顯示供給穩定後即緩解)。

- 核心啟示:應聚焦銷售增長等核心指標,避免過度解讀轉售波動。

- IP多元化策略

- Labubu佔2025上半年銷售額35%,但Molly/Skullpanda/Dimoo/Crybaby合計佔35%。Crybaby(佔9%)與Twinkle Twinkle(佔3%)需求上升,有望降低單一IP依賴。

- 核心啟示:IP組合韌性支持收入穩定性,配合下半年新品發佈與門店擴張(如美洲市場)。

- 下半年增長動能與全球擴張

- 下半年通常加速新品上市與開店,美洲銷售貢獻顯現(Labubu躋身美國返校季熱銷前5名)。儘管供應短缺延誤Labubu v.4等產品,公司維持紀律性擴張(中國上半年僅淨增12店,線下銷售仍增117%)。

- 核心啟示:國際市場(尤其美洲)成新增長引擎,抵銷本土飽和風險。

- DTC模式與IP可持續性

- 直營電商渠道佔線上銷售主體,結合自有IP深化粉絲互動(全球註冊會員7,200萬),構築長期競爭壁壘。

- 核心啟示:此模式鞏固品牌忠誠度,支持24倍2026年本益比估值。