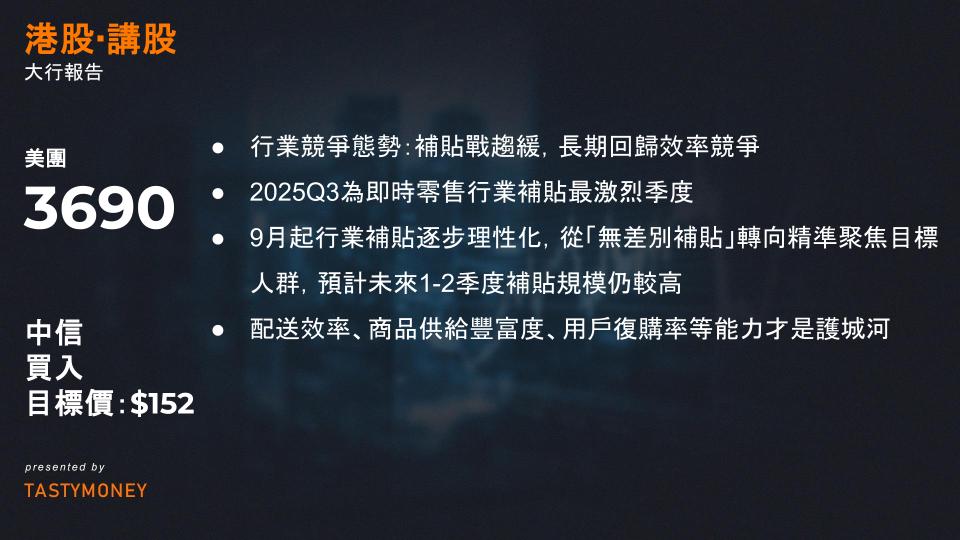

一、行業競爭態勢:補貼戰趨緩,長期回歸效率競爭

- 競爭高峰已過

- 2025Q3為即時零售行業補貼最激烈季度,美團、淘寶閃購、京東均以歷史最大力度搶佔用戶,推動市場擴容但導致平台虧損激增(美團單季虧損169億元)。

- 關鍵轉折:9月起行業補貼逐步理性化,從「無差別補貼」轉向精準聚焦目標人群(如高頻次、高潛力用戶),預計未來1-2季度補貼規模仍較高,但結構更優化。

- 長期競爭核心

價格戰非決勝關鍵,配送效率、商品供給豐富度、用戶復購率等系統性能力才是護城河。美團在履約網絡和商戶生態上具備底層優勢。

二、美團2025Q3業務表現:虧損擴大但結構性亮點突出

核心本地商業(預計虧損146億元)

| 業務線 | 單量增長 | 客單價變動 | 虧損主因 | 亮點 |

|---|---|---|---|---|

| 外賣 | 日均8100萬單 (+22% YoY) | 40元 (-15.6% YoY) | 補貼沖抵收入+低客單品類佔比提升 | 單量增速超預期,市佔穩固 |

| 閃購 | 日均1380萬單 (+32.3% YoY) | 基本持平 | 競對補貼加碼致營銷投入增加 | 七夕訂單+50%,數碼美妝翻倍增長 |

| 到店酒旅 | GTV +14% YoY | 貨幣化率5.8% (-0.4ppt) | 外賣補貼分流到店需求+低線城市佔比提升 | 競品(高德、淘寶團購)未大規模補貼,影響有限 |

新業務(預計虧損23億元)

- 美團優選:業務收縮接近尾聲,Q3虧損7億元(環比收窄),後續拖累減小。

- 小象超市:已覆蓋25城,向一二線城市快速擴張,長期增長空間明確。

- 出海(Keeta):中東四國覆蓋完成,巴西10億美元投資啟動(目標10萬騎手網絡)。

三、財務預測與估值邏輯

- 業績調整

- 下調2025-2027年預測:因補貼對收入的沖減及到店業務分流超預期,2025年收入預期降至3,691億元(原3,741億),經調整淨利潤-123億元(原-74億)。

- 虧損見頂信號:Q3或是利潤率低點,2026年起有望逐步修復(2027年預測淨利潤464億元)。

- 估值錨定2027年

- 假設市場競爭回歸常態,按2027年20倍PE估值(對應淨利潤464億),折現至2026年目標價152港元。

- 核心支撐邏輯:

✓ 即時零售滲透率提升帶來閃購業務超預期擴容

✓ 外賣UE改善(單均虧損從-2.2元收窄)

✓ 新業務虧損收窄(優選出清+小象規模效應)

四、投資建議:布局拐點,關注三階段催化

- 短期(未來1-2季度):跟踪補貼結構優化進展,觀察單均虧損是否觸底。

- 中期(2026年):等待競爭格局明朗化,關注美團閃購市佔率及海外落地成效。

- 長期(2027+):盈利修復+新業務利潤釋放,三年利潤CAGR有望達20%+。

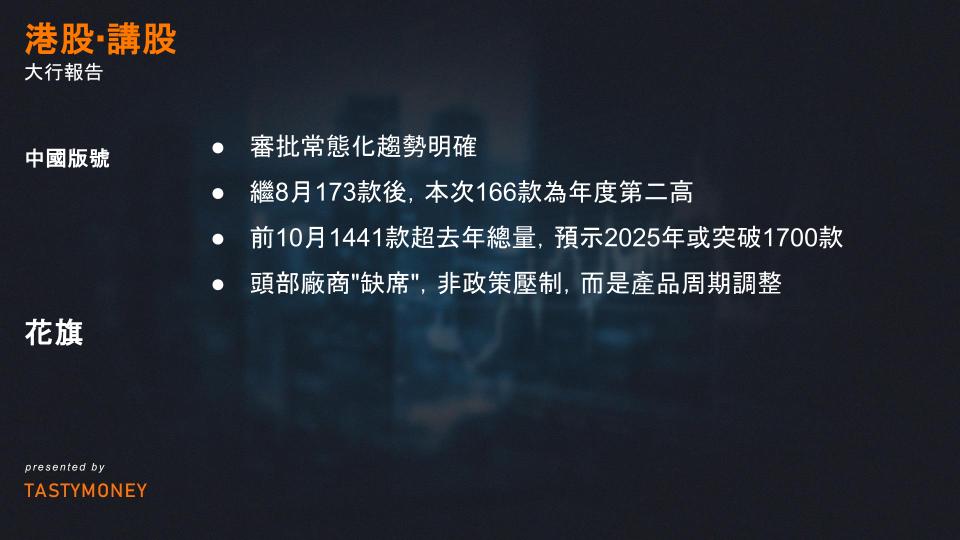

2025年10月版號審批核心數據

| 類別 | 數量 | 平台分佈 | 代表作品及廠商 |

|---|---|---|---|

| 國產遊戲 | 159款 | 手遊143款/跨平台12款/PC 4款 | 《生存33天》(37互娛)/《藍月英雄》(愷英網絡)/《雲夢西行》(祖龍娛樂)/《太吾繪卷》(FunPlus) |

| 進口遊戲 | 7款 | 手遊3款/跨平台4款 | 《多元宇宙:暗夜危機》(FunPlus)/《蠟筆小新》(遊族)/《仙境傳說3》(韓國Gravity授權) |

| 總量 | 166款 | 2025年累計1441款(已超2024全年1417款) |

關鍵發現與行業解讀

1. 審批常態化趨勢明確

- 月度規模穩定:繼8月173款後,本次166款為年度第二高,印證每月140-160款國產+10-20款進口的審批節奏。

- 年度總量突破:前10月1441款超去年總量,預示2025年總審批量或突破1700款,政策面持續寬鬆。

2. 頭部廠商”缺席”的深層邏輯

- 騰訊網易零獲批:非政策壓制,而是產品周期調整:

- 騰訊:資源向全球化IP《Need for Speed Mobile》《刺客教條:代號JADE》傾斜,國內版號申請節奏暫緩;

- 網易:重點產品《燕雲十六聲》《永劫無間手遊》已獲前期版號,現處於上線籌備期。

- 二線廠商搶佔窗口期:祖龍娛樂(《雲夢西行》)、FunPlus(《太吾繪卷》《多元宇宙》)等加速填補市場空檔。

3. 產品形態演進方向

- 跨平台成為標配:本批16款跨平台遊戲(佔10%),如《藍月英雄》(頁遊+手遊)、《仙境傳說3》(PC+手遊),反映”多端協同”成研發主流。

- IP全球化運作:進口遊戲7款中5款為亞洲IP授權(韓國《飛飛》《露娜》、日本《蠟筆小新》),國產廠商FunPlus同時獲國產+進口雙批文,凸顯國際資源整合能力。

4. 細分賽道亮點

- 生存類新爆點:37互娛《生存33天》切入開放世界生存賽道,對標《明日之後》;

- 經典IP重生:愷英網絡《藍月英雄》延續”傳奇”系買量模式,遊族《蠟筆小新》試水日漫IP本土化;

- 硬核向突破:鷹角網絡《明日方舟》PC版獲批,核心向遊戲多端化驗證。

行業前景預判

- 政策面:2025年底前預計再發放300-350款版號,新規《遊戲管理辦法(草案)》未提上日程,監管環境處於平穩期。

- 市場面:二線廠商(祖龍/FunPlus/遊族)或迎產品紅利期,但需在2026年Q1前承接用戶留存,抵禦騰訊網易《DNF手遊》《燕雲十六聲》等大作衝擊。

- 技術面:跨端遊戲引擎(如Unity跨平台方案)需求激增,小團隊可借力降低多端開發成本。

結語:本次版號發放印證”供給側寬鬆+結構優化”邏輯,行業核心矛盾已從”版號稀缺”轉向”產品競爭力”。建議關注:① 擁有跨端開發能力的廠商;② 海外IP本土化成功案例(如《蠟筆小新》);③ 生存/開放世界等新興品類突圍者。騰訊網易短期缺席不改行業長期景氣度,2025年市場規模有望突破3000億(+6% YoY)。

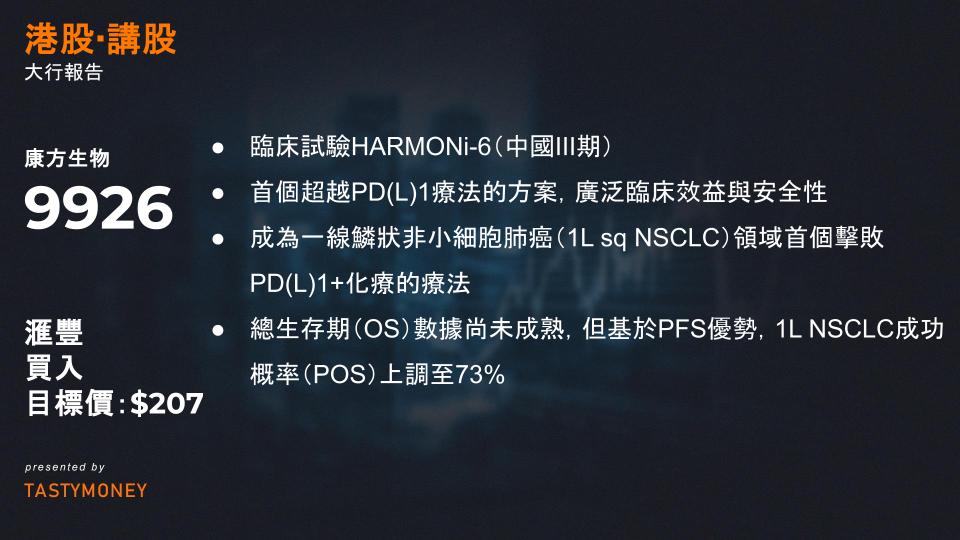

一、AK112 + 化療在1L鱗狀NSCLC的突破性進展

臨床試驗HARMONi-6(中國III期)關鍵結果:

- 首個超越PD(L)1療法的方案

- AK112(PD1/VEGF雙特異抗體)聯合化療 vs. 百濟神州Tisle(PD1)聯合化療:

- 中位PFS:11.14個月 vs. 6.90個月(HR=0.60, P<0.001),超出市場預期(原預估HR 0.6-0.65)。

- 成為一線鱗狀非小細胞肺癌(1L sq NSCLC)領域首個擊敗PD(L)1+化療的療法。

- AK112(PD1/VEGF雙特異抗體)聯合化療 vs. 百濟神州Tisle(PD1)聯合化療:

- 廣泛臨床效益與安全性

- 對PD(L)1低/高表達等多個亞組均有效(詳見Exhibit 1)。

- 安全性可控:VEGF相關不良事件(AE)多為1-2級,免疫相關AE與Tisle組相當。

- 後續影響

- 總生存期(OS)數據尚未成熟,但基於PFS優勢,1L NSCLC成功概率(POS)上調至73%(原68%)。

- 推動康方生物(Akeso)股價年內上漲87%(恒生醫療保健指數+74%)。

二、海外開發計劃:Summit Therapeutics的策略調整

HARMONi-3全球試驗修正要點:

- 試驗設計分拆與擴容

- 將鱗狀(sq)與非鱗狀(nsq)NSCLC分開分析,總患者數從1,080人增至1,600人:

- sq隊列:600人,2026年上半年完成入組,2026年下半年PFS分析後提交NDA。

- nsq隊列:1,000人,2026年下半年入組,2027年上半年PFS讀取。

- 將鱗狀(sq)與非鱗狀(nsq)NSCLC分開分析,總患者數從1,080人增至1,600人:

- 新增臨床計劃

- 啟動一線結直腸癌(1L CRC)III期研究,並擴展其他適應症試驗。

- 策略解讀與風險

- 信心信號:分拆sq隊列尋求加速美國上市,顯示對該組療效信心。

- 謹慎考量:nsq隊列擴大規模反映對該組潛在不確定性。

- 主要擔憂:Summit臨床投入增加,可能延長BD(業務拓展)週期,並需額外融資(股權/債務),引發稀釋風險。

三、監管風險:美國NDA申請的潛在挑戰

2L EGFRm NSCLC適應症NDA計劃(基於HARMONi數據):

- 申請時程:擬於2025年WCLC大會公布數據後,2025年底向FDA提交NDA。

- 潛在障礙:

- FDA過往要求OS顯著性且偏好美國患者數據,但HARMONi試驗中非中國患者僅佔38%(約175人)。

- 分析師對批准預期偏低,此擔憂已反映在股價(自2025年9月初下跌30%,同期HSHCI跌10%)