關鍵重點

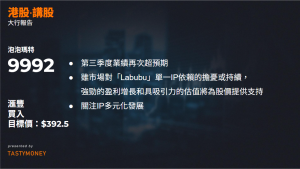

1. 強勁的第三季度業績

營收增長:第三季度營收同比增長 245%-250%,遠超滙豐預期的185%,也高於上半年204%的增速。

市場反應異常:儘管業績亮眼,股價在公告前下跌 8%,反映了市場對其增長可持續性和單一IP風險的擔憂。

2. 盈利預測大幅上調

基於強勁的業績表現,滙豐大幅上調盈利預測:

2025年淨利潤:上調 25% 至 138.35億元 人民幣。

2026/2027年淨利潤:分別上調 20% 和 17%。

預測高於市場:滙豐對2025年的淨利潤預測比市場共識高出 30.8%。

3. 增長驅動與風險分析

增長驅動力:

海外市場:是主要增長引擎,第三季度海外收入同比暴增 368%。

新IP成功:如「Twinkle Twinkle」等新IP正迅速獲得市場認可,有助於分散單一IP風險。

核心風險 (市場擔憂):

單一IP依賴:市場擔心公司過度依賴頭部IP「Labubu」。

估值折價:為反映此風險,滙豐在DCF模型中將貼現率由9.4%上調至10.0%。

4. 估值具吸引力

市盈率:預計2026/2027年市盈率僅為 17倍/14倍,低於自2024年以來的平均遠期市盈率 27.9倍。

PEG比率:基於2026年預測市盈率和2026-28年每股盈利複合年增長率23%計算,PEG僅為 0.75倍,顯示估值偏低。

後續關注事件

IP多元化進展:重點關注新IP(如「Twinkle Twinkle」)的營收貢獻是否能持續提升,以及是否有新的爆款IP出現。這是化解市場核心擔憂的關鍵。

會員運營數據:報告指出「會員參與度」(會員增長和復購率)是主要的下行風險之一。需持續關注公司的會員增長和活躍度指標。

海外擴張勢頭:海外市場是目前增長的核心驅動力。需關注其在地區(如亞太、美洲、歐洲)的擴張速度和盈利能力。

下一期財報:關注後續的季度業績更新(如4Q25業績),以驗證高增長趨勢是否得以延續。

市場情緒變化:觀察市場對於「單一IP風險」的擔憂是否隨着公司業績的持續強勁和IP多元化而逐漸緩解。

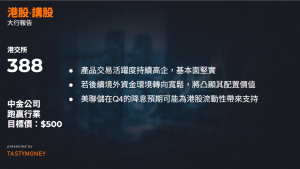

2025年Q3 業績預覽 11月5日公布業績)

強勁增長:

收入:預計75.3億港幣,同比+40%,環比+4%。

盈利:預計46.8億港幣,同比+49%,環比+5%。

主營費類收入:預計65.1億港幣,同比+57%,環比+18%。

交易活動亮點:

現貨市場:日均成交額(ADT)達2,864億港幣,同比+141%。其中,南下資金ADT同比大增285%,北上資金ADT同比增長144%。

衍生品市場:衍生品日均合約成交量(ADV)同比+12%。

IPO市場:第三季度完成25宗IPO,融資額735億港幣,同比+74%。

風險與挑戰

投資收益受壓:由於保證金息差收窄及市場波動率下降,預計第三季度投資收益同比-18%,環比-36%,拖累了整體利潤增速。

盈利預測與估值

上調盈利預測:因市場成交活躍度超預期,將2025年盈利預測上調3%至171億港幣。

當前估值:交易於31倍2025年預測市盈率,低於目標價對應的37倍,認為估值具備吸引力。

核心邏輯與關鍵關注點

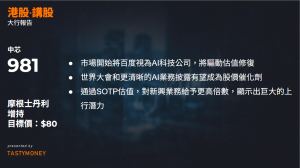

1. 驅動因素:強勁的國內AI GPU需求

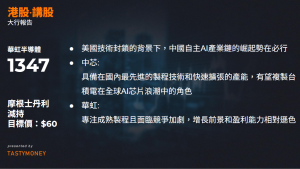

政策與需求驅動:

中國移動等大型國企宣布將大規模部署純國產GPU的AI算力網絡。

美國對華高端AI芯片(如NVIDIA)的出口限制持續,為國產替代創造了巨大的市場空間。

報告上調了2026-2027年中國AI GPU營收預測至1,130億/1,800億人民幣。

技術與應用發展:

中國的AI應用正從「新奇」轉向「剛需」,開源模型和低推理成本推動了大規模應用。

華為等公司公布了詳細的Ascend AI芯片路線圖,顯示出清晰的國產化路徑。

2. 供給瓶頸:中芯國際先進製程產能擴張

設備瓶頸逐步緩解:

報告認為,儘管受到設備限制,但通過使用低性能型號的DUV光刻機和多重曝光技術,中國仍能推進7nm/5nm等先進製程。

預計中芯國際的7nm及以下製程產能將從2025年的22k wpm(千片/月)大幅擴張至2026年的42k wpm。

關鍵角色:

由於台積電、三星等海外代工廠被禁止為中國AI芯片設計公司代工,中芯國際成為國內AI芯片生產的「唯一選擇」,將在未來2-3年內主導這一市場。

3. 公司對比:中芯國際 vs. 華虹半導體

| 維度 | 中芯國際 | 華虹半導體 |

|---|---|---|

| 業務焦點 | 先進製程 + 成熟製程 | 主要為成熟製程 |

| 增長引擎 | AI GPU、HPC、智能手機SoC | 功率半導體、MCU、圖像傳感器 |

| 盈利能力 | 更高(EBITDA利潤率47%) | 較低(EBITDA利潤率30%) |

| 風險/擔憂 | 地緣政治、技術瓶頸、折舊高 | 成熟製程產能過剩、庫存積壓、收購HLMC未能帶來預期的先進製程能力 |

4. 風險因素

地緣政治風險:美國的出口管制可能進一步收緊,影響設備獲取和技術發展。

需求不及預期:如果國內AI應用發展放緩,或雲服務商被允許進口外國芯片,將削弱對國產代工的需求。

技術與良率:中芯國際在先進製程的良率提升是關鍵,若進展緩慢將影響盈利能力和交付。

競爭加劇:成熟製程領域的價格競爭可能加劇,侵蝕華虹等廠商的利潤。