一、核心業務增長驅動力分析

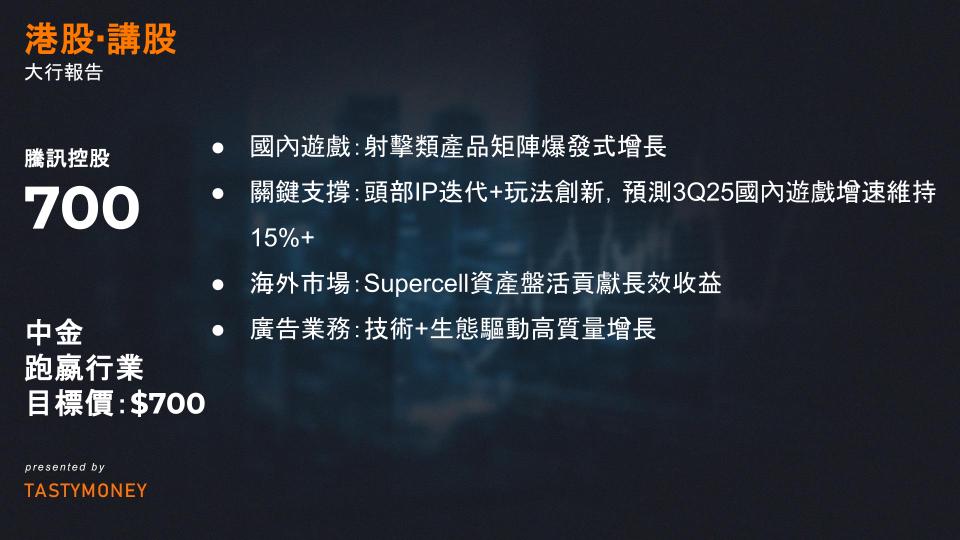

1. 遊戲業務:雙引擎驅動超預期

- 國內遊戲:射擊類產品矩陣爆發式增長

- 《和平精英》綠洲啟元模式DAU超3,300萬(8月)→ 社交化玩法強化黏性

- 《三角洲行動》DAU破3,000萬(9月)→ 戰術競技品類壁壘深化

- 《暗區突圍》DAU突破1,000萬(10月)→ 硬核遊戲破圈能力驗證

- 關鍵支撐:頭部IP迭代+玩法創新,預測3Q25國內遊戲增速維持15%+。

- 海外市場:Supercell資產盤活貢獻長效收益

- 《皇室戰爭》流水復甦+新作儲備→ IP生命周期延伸

- 收入確認週期拉長(道具攤銷優化)→ 平滑季度波動

- 預測:3Q25海外遊戲年增25%,全年佔比或突破30%。

2. 廣告業務:技術+生態驅動高質量增長

- 核心動能:

- AI廣告系統:動態創意優化提升點擊率(CTR)及廣告主ROI

- 視頻號商業化:DAU超5億後廣告加載率具上行空間(現<5%,抖音~15%)

- 搜一搜+小程序:場景化廣告滲透(如本地生活服務閉環)

- 財務影響:預測3Q25廣告收入年增19%,毛利率擴張至50%+。

3. 金融科技與企業服務(FBS):結構性優化

- 金融科技:

- 支付交易量修復(線下消費復甦)+ 高毛利衍生業務爆發(借貸/理財年增20%+)

- 企業服務:

- AI雲需求增量:混元大模型帶動GPU算力租賃

- 微信電商技術服務費:視頻號小店GMV增長反哺收入

- 綜合預測:3Q25 FBS收入年增11%,中長期毛利率看40%+。

二、AI戰略:投入與盈利的平衡

1. 技術進展

- 混元大模型3.0:多模態能力對標GPT-4 Turbo(圖像生成達業界頂級)

- 應用落地:

- 廣告場景:AI生成素材降本70%+

- 遊戲開發:NPC智能交互縮短研發週期

2. 財務管控

- 資本開支:2024年預估650億人民幣(含AI服務器投入)

- 折舊影響:5年期攤銷制,2025年壓力可控

- 利潤韌性:非AI業務毛利改善對沖投入,預測3Q25調整後營業利潤年增18.5%。

三、盈利預測與估值錨點

| 財務指標 | 2025E預測 | 關鍵支撐邏輯 |

|---|---|---|

| 收入增速 | 約14% YoY | 遊戲+廣告雙位數增長 |

| Non-IFRS淨利潤 | 年增12% | 毛利率擴張至46%+ |

| 目標價 | 700港元 | 對應23x 2025E P/E |

| 估值溢價 | 生態協同效應定價 | 視頻號貨幣化空間未飽和 |

核心估值支撐:

- 遊戲IP全球化:海外收入佔比突破30%(網易約20%)

- 視頻號廣告空間:2025年收入或破1,500億人民幣(3年CAGR 25%+)

- AI邊際收益拐點:2026年後貢獻淨利率3-5個百分點

四、風險提示與催化劑

| 風險維度 | 應對能力 | 潛在催化劑 |

|---|---|---|

| 遊戲版號政策 | 存量IP深度營運緩衝 | 《王者榮耀世界》獲批 |

| AI投入回報週期 | 年經營現金流超2,000億支撐 | 混元模型API商用化 |

| 競爭格局 | 微信生態DAU 13億壁壘 | 小程序GMV突破3萬億 |

核心投資亮點

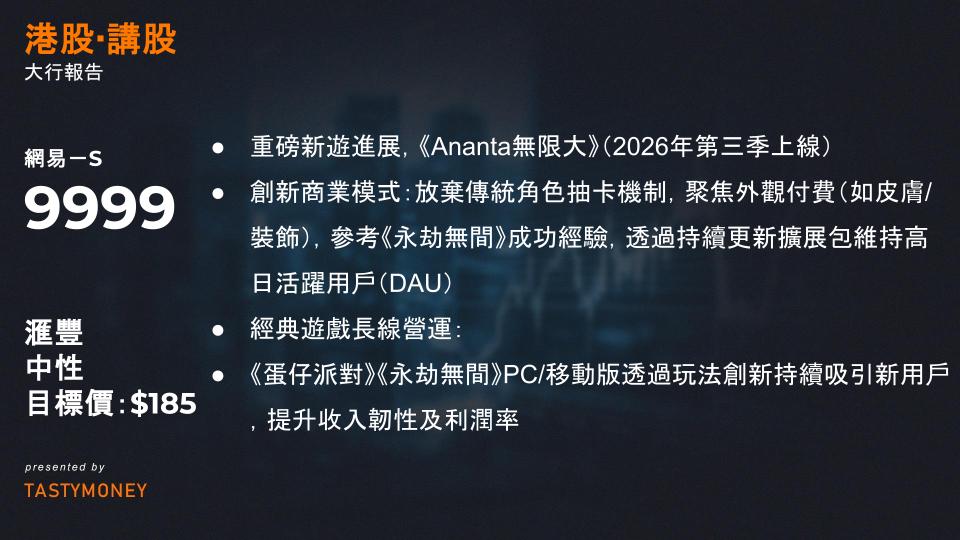

- 重磅新遊進展

- 《Ananta》(2026年第三季上線)

- 創新商業模式:放棄傳統角色抽卡機制,聚焦外觀付費(如皮膚/裝飾),參考《永劫無間》成功經驗,透過持續更新擴展包維持高日活躍用戶(DAU)。

- 市場潛力:借鑑《原神》《鳴潮》驗證的二次元用戶付費意願,首年目標流水150億人民幣。

- 《Sea of Remnants》(2026年第四季上線)

- 口碑基礎:中國TapTap評分達9.1分,同類競品稀缺。

- 全球機會:對標《盜賊之海》4,000萬玩家體量,印證航海題材全球吸引力。

- 《Ananta》(2026年第三季上線)

- 估值提升催化劑

- 港股通納入預期:

- 當前港股交易佔比超55%,符合「雙重主要上市」轉換條件,納入後有望複製騰訊、B站等估值溢價(現網易2026年預測市盈率僅15倍,顯著低於A/H股同業18-22倍及海外同業27倍)。

- 經典遊戲長線營運:

- 《蛋仔派對》《永劫無間》PC/移動版透過玩法創新持續吸引新用戶,提升收入韌性及利潤率。

- 港股通納入預期:

財務預測與評級調整

| 指標 | 調整方向 | 細節說明 |

|---|---|---|

| 目標價(TP) | ↑ $185.00 | 原$175.00,上調幅度5.7% |

| 2026-27年盈利預測 | ↑ 1-2% | 非GAAP淨利潤預期較市場共識高7-14% |

| 2025年第三季業績預覽 | 穩健增長 | 收入同比+12%,遊戲收入+17%,調整後淨利潤+29% |

關鍵時間節點與風險提示

- 短期催化:

- 2025年11月中發布第三季財報,關注遞延收入增速(預計+8%,受暴雪合作高基數影響)。

- 海外新遊《劍俠正義》《派對之星》表現追蹤。

- 核心風險:

- 新遊用戶留存不及預期(DAU為商業化關鍵)。

- 港股通納入流程進度延遲。

分析師結論

維持「買入」評級,核心邏輯基於:

① 產品管線確定性:兩大IP《Ananta》《Sea of Remnants》分別卡位二次元開放世界與藍海題材,商業化路徑清晰;

② 估值修復空間:港股通納入後流動性溢價可期,市盈率差距收斂潛力顯著;

③ 盈利韌性:經典遊戲長線營運策略已驗證,平滑新遊週期波動。

目標價$185對應2026年市盈率約18-20倍,較當前存在20%+上行空間。