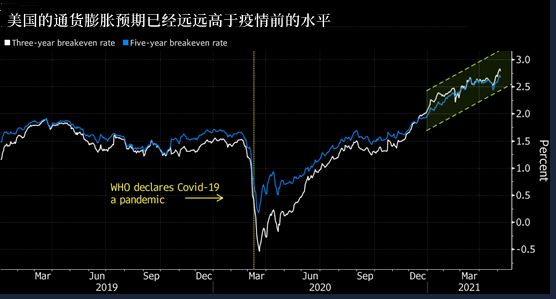

近期美國通脹預期持續上漲,最近2個月還創2008年以來新高。在全球央行量寛鬆的大環境下,債務風險加劇,滯脹的「灰犀牛」若隱若現。我們回故歷史經濟衰退和通貨膨脹時常出現,嚴重滯脹已經50年沒有出現了。滯脹是最難化解的經濟困局,也是困擾美聯儲等央行的一大難題吧!滯脹下又有什麼的投資方法呢?要留意什麼樣的股票呢?

美國2024年第一季GDP增長低於預期,個人消費支出(PCE)數據卻高於預期,引起滯脹(stagflation)憂慮,摩通CEO戴蒙對美國經濟仍然審慎,通脹或持續更長時間,擔心滯脹出現。雖然他希望美國經濟軟著陸,但較其他人更懷疑軟著陸的可能性。

滯脹下的投資方向

假若滯脹來襲,應該如何守住我們的財富?總結70年代美日大滯張,加上之後南美「惡性滯脹」等的共性。我們會發現:

- 滯脹的原因都與貨幣寬鬆及經濟轉型相關。轉型期經濟增速下行,但傳統逆週期的總量刺激型寬鬆財政、貨幣政策或難有效托底經濟下滑。而當流動性過剩遭遇外圍因素衝擊(如石油危機),將引發通脹大幅上行。

- 滯脹期債券市場和股票市場整體表現欠佳。債券收益率因通脹大幅上行和為抑制通脹而採取的緊縮性貨幣政策而大幅走高,債券市場整體表現低迷。經濟轉型意味著企業盈利低迷,再加高利率令估值下行,股票市場整體低位震盪。

- 黃金、商品、美元,成為最佳資產組合。兩次石油危機和佈雷頓森林體系崩潰直接引發70年代大滯脹,因而石油、黃金是大滯脹時期表現最佳的資產,領漲各類商品。

簡單總結,滯脹時期,股債表現均較差,匯率問題令積蓄貶值壓力增加,而商品市場表現略好於股債。

大消費行業受惠滯脹

滯脹下,股市表現欠佳,經濟下行壓行大,強週期股如:金融、地產行業盈利受損嚴重,股價表現較差。但是受益於脹影響的必需消費行業,其消費品有剛性需求,如食品、飲料等,盈利增長反而加速,家電及農業等消費行業也會有明顯的超額收益。

由2008年經驗看,農林牧漁是滯脹期唯一取得正收益行業,主要受益於肉禽、糧油漲價,期間豬價上漲29.7%,糧食價格指數漲4.5%。由於精食價格上漲,推高酒業成本,白酒售價更加驚人,飛天茅台出廠價上漲4成下,銷量仍可以維持20%的增速。除了白酒,啤酒的業績一般最確定性,啤酒行業是食品飲料行業中消費升級的子行業,今後加價的彈性最大,業績也是比較穩定。

此外,醫藥生物也可納入類滯脹防禦行業的範疇,但收入端的表現好於利潤端,上市公司的盈利表現好於非上市公司。當年,藥物行業中以中藥受益於漲價利好,增速表現是最大的。

滯脹 = 停滯性通貨膨脹

停滯性通貨膨脹(stagflation),「滯」是指經濟成長停滯,「脹」是指通貨膨脹,就是指物價上升,但經濟停滯不前。人們認為通貨膨脹與經濟衰退不能並存,亦因為人們廣泛認為滯漲與財政赤字一樣,一旦開始就難於根治。

滯脹的成因是什麼?經濟產能受到負面的供給衝擊而減少,貨幣超發與工業品大幅漲價是造成滯脹的關鍵。又或者中央銀行容許貨幣供給過度成長,政府在財貨市場和勞動力市場作出過度管制。

早期凱恩斯主義認為高通脹和高失業率不可能並存,經濟運行的一般規律是:物價上漲時經濟繁榮、失業率低,經濟衰退時物價下跌、失業率高。但後出現滯脹後,該規律開始被經濟學者揚棄。

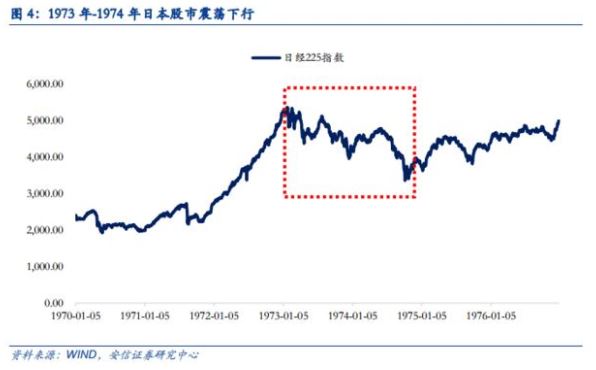

在70年代,美國經濟滯脹情況最為嚴重的兩個階段,日本也經歷嚴重的滯漲。

2021年美國通脹預期持續上漲,創下2008年後新高,大宗商品價格累創新高。銅價鐵礦石等價格上漲幅度驚人,原材料價格上升,商品價格上漲給經濟帶來負向衝擊,壓制工業企業利潤。雖然在上年低基數下,中美第一季GDP都有所增長,但是中國預期今日GDP增長6%,可見政府也不看好之後表現。

70年代美日2次滯脹

第一次滯脹

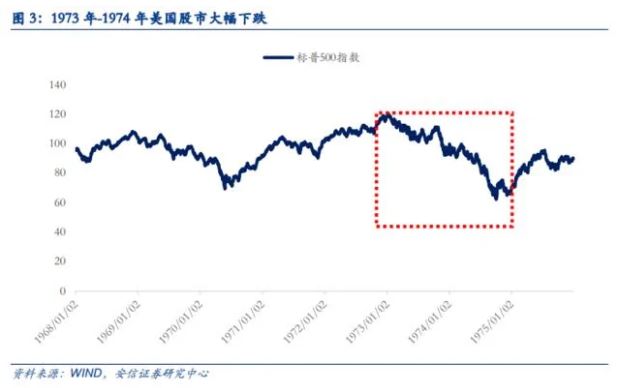

70年代初期,美國經濟內憂外患,GDP實際增速發生斷崖式下滑,從1973年的5.6%跌至1974年的-0.5%,同時爆發了嚴重的通貨膨脹,CPI同比增速從1972年的3.2%快速攀升至1974年的11.0%。

回顧其原因,第一次石油危機和全球性的糧食短缺是經濟陷入滯脹的導火索,外部的供給衝擊造成了基礎資源的價格出現快速上漲,同時高居不下的失業率也讓政府開始對貨幣控制一定程度放鬆,從而把通脹水準推到巔峰,當然,政府為了抑制這種通脹也維持了較高的利率水準,可是顯然並沒有什麼成效。

股票市場表示如何呢?

1973年初到1974年底快兩年的時間內,美股大跌四成,這段時間SP500的P/E也大幅下降,從18到8附近,雖然EPS仍然保持增長,但是受通脹和實際利潤率影響,市場整體估值處於歷史低位。日本股市也同樣一直震盪下跌,同樣跌足兩年。

第二次滯脹

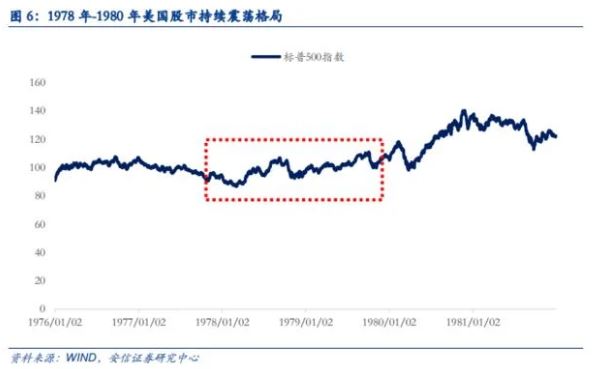

1979年,保羅沃克爾接任Fed主席,改變了長期貨幣供應策略,不再盯著利率,而是控制貨幣供應量,而讓利率在一個可接受政策範圍內波動。

但是這造成了兩個結果: 一個是利率被推向新的高點,另一個是利率出現了極大的振動,債券市場利率也高居不下。

高利率雖然意在控制投機和通貨膨脹,但卻打擊了投資的意願。美國經濟再次出現了較大幅度的滑坡,GDP增速從1978年的5.6%快速回落至1980年的-0.2%。

另一方面,高利率以控制物價的政策目標在第二次石油危機的外部強烈衝擊下,最終也沒能控制高企的通貨膨脹。

第二次股票市場表現較好

由於70年代初期利率的大幅上行,美股的估值水準已經跌至相當低水準。因此70年代後期,股市下殺的空間已經有限。同時,通脹推升EPS抵消了估值下跌,最終美股橫行格局。

兩輪滯脹中,除石油外,黃金和商品價格均大幅上升。黃金價格從70年代35美元/安士飆升至80年的675美元/安士,而CRB指數則從1970年的111點升至1980年的300點,與股票、債券市場表現形成鮮明對比。

中國有類似的滯脹嗎?

中國還未出現跟美日一樣的滯脹情況,但也有央行放水過多,物價高漲,GDP增速下降的情況。回顧過去20年中國的情況,在每一次通脹從低位開始企穩、回升、並最終達到高位的過程中,不管是以全部A股上市公司的凈利潤增速為參考指標,還是選擇工業企業利潤總額為指標,都能發現非常明確的規律。

在2008年下半年出臺「四萬億」刺激計畫之後,中國政府對經濟採取了急剎車,經濟增長有所放慢但通脹慣性上行。當年中國的GDP增速雖然有下降,仍是高速增長,嚴格來說未至於嚴重滯脹。

2021年中國豬價上升,再加上2010年11月美聯儲啓動QE2,油價上漲,輸入性通脹壓力來臨。2010年3月至2011年9月,中國GDP增速從12.2%下降到9.4%,但是CPI卻從1.5%上升到6.1%,經濟增長與通脹相向而行,這是類似滯脹時期。

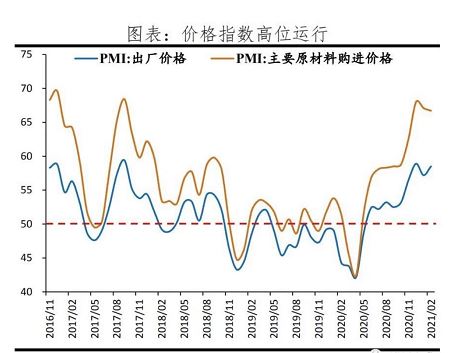

現今,國際原材料價格高企,成本上升,工業出廠價增幅極低,滯脹的可能性大增。

結語

2021年開始,中國重心已經逐步轉向防風險和穩槓桿,貨幣政策易緊難松,GDP上漲速度下降,滯脹的「灰犀牛」若隱若現。假如滯漲無法避免,我們要多留意資源股,各大宗商品資源股價格上漲不會是短期的。若滯脹浮現,金價或爆升超乎大家想像。

歷史經驗油價也會上升,但近年各國減排碳中和環境下,上漲速度會有所減緩。另外,必需品、各類消費股和醫藥股也是滯脹較好的選擇。當然滯漲之下,業績表現更為重要,能持續派高息的股票,是市場的主要目標。