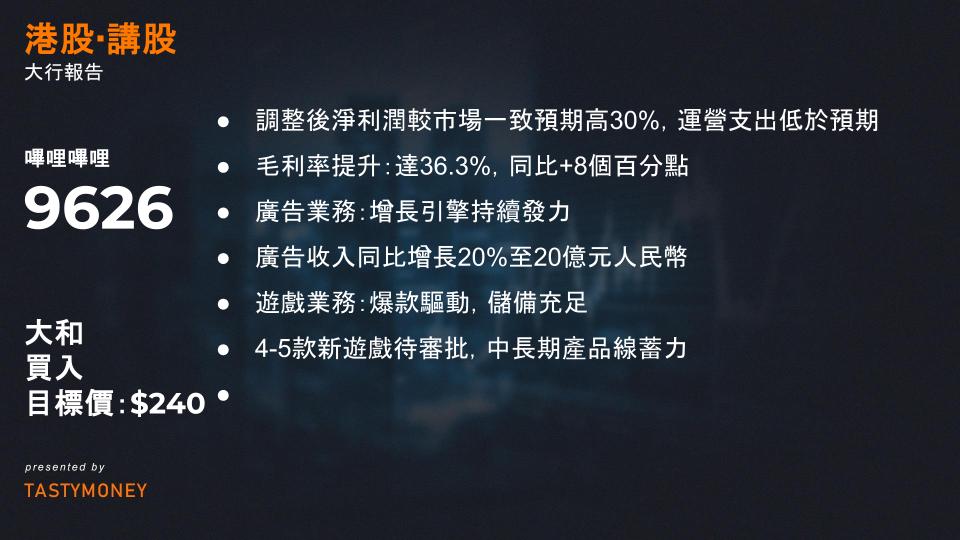

一、核心財務表現(9626.HK)

- 盈利超預期:調整後淨利潤較市場一致預期高30%,主要因運營支出(opex)低於預期,連續第三個季度實現盈利。

- 毛利率提升:達36.3%(同比+8個百分點),得益於高毛利業務(廣告、遊戲)收入佔比提升。

- 長期目標:維持中長期毛利率40-45%、運營利潤率15%的目標,當前運營支出同比僅增4%,成本控制穩健。

二、廣告業務:增長引擎持續發力

- 收入表現:廣告收入同比增長20%至20億元人民幣,其中效果廣告(如精準投放)增長30%領跑。

- 核心行業:遊戲、互聯網服務(AI廠商廣告支出同比翻倍)、電商、3C及汽車類廣告需求旺盛。

- 增長潛力:

- 技術驅動:AI優化廣告定向,提升轉化率和eCPM(當前廣告負載僅6-7%,低於行業水平)。

- 用戶價值:成熟用戶消費能力增強,母嬰、汽車等高客單價品類廣告快速增長。

- 內容協同:優質內容拉動用戶時長,間接推動增值服務(VAS)收入增長11%(付費用戶達3200萬歷史新高,粉絲充電功能收入同比增超200%)。

三、遊戲業務:爆款驅動,儲備充足

- 收入爆發:遊戲收入同比激增76%至17億元人民幣,主力遊戲《三國SLG》第七賽季DAU創歷史新高。

- 未來預期:

- 五月第八賽季(週年慶)內容更新預計推動二季度遊戲收入同比增超60%。

- 4-5款新遊戲待審批,中長期產品線蓄力。

四、機構觀點與風險提示

- 評級與目標價:

- 上調2025-26年EPS預期9-14%,因盈利路徑清晰;但因調低遊戲收入預期,下調2025-26年收入預測5-6%。

- 維持「買入」評級,12個月目標價上調至240港元(基於30倍2026年預期市盈率,折現率20%)。

- 風險因素:

- DAU增速放緩、新遊戲表現不及預期、貨幣化進度延遲。

- 差異化預判:

- 機構對2025-27年EPS預期較市場共識高20-26%,主因對運營利潤率擴張更樂觀(尤其在廣告與遊戲協同效應下)。

2025年第一季業績數據

2025年第一季總收入達70.03億元人民幣,同比增長23.6%,大致符合彭博市場預期69.12億元

非公認會計準則淨利潤(Non-GAAP) 為3.63億元,顯著超出彭博預期2.31億元,主要得益於銷售費用低於預期,且遊戲投放策略相對節制。

業務發展趨勢

1. 廣告業務

2025年第一季廣告收入同比增長20%,建議持續關注《三國:謀定天下》(下稱《三國》)將於5月31日啟動的S8賽季(配合週年慶活動)對流水數據的潛在提升作用。

- 廣告業務細項:

第一季收入同比增長20%至19.98億元,其中效果廣告收入同比增幅超過30%(引自業績說明會)。

預測第二季廣告收入有望維持19%的同比增長。

2. 遊戲業務

第一季遊戲收入同比激增76.1%至17.31億元。

- 《三謀》動態分析:

S6賽季流水與S5賽季基本持平,預測第二季遊戲收入同比增速或達60%。

公司明確規劃《三謀》為「五年以上長線運營項目」,S7賽季(4月上線)首日創下用戶數歷史新高,S8賽季預計結合週年慶活動擴大影響力。

海外版本計劃2025年底發行,並推進多端化佈局(小遊戲版本擬於2025年暑期上線)。

此外,公司目前儲備4至5款新遊戲項目。

3. 增值服務

第一季收入同比增長11%至28.07億元,月均付費用戶達3,200萬人。

- 亮點數據:

充電計劃(Charging Program)收入同比增幅超200%(引自業績說明會)。

盈利能力分析

毛利率與費用控制

第一季毛利率同比增長7.9個百分點至36.3%,環比亦呈現提升趨勢,主因效果廣告收入增長強勁。

- 費用端:

銷售/管理/研發費用環比基本持平。

公司預期2025年毛利率與Non-GAAP營業利潤率將持續同比改善。

市場關注焦點

- 用戶生態:

第一季MAU、DAU及人均單日使用時長均同比增長,其中DAU達1.07億人。

平臺社區屬性顯著,用戶黏性維持高位,未來用戶規模有望在平衡投入回報率(ROI)基礎上穩健擴張。 - 商業化潛力:

活躍用戶平均年齡26歲,平臺持續強化商業化基礎建設能力,UP主變現模式趨向多元化,建議重點關注廣告業務、直播帶貨及充電計劃的協同效應。

盈利預測與估值調整

- 維持2025/2026年Non-GAAP淨利潤預測不變。

- 估值水位:

港股當前對應2025/2026年Non-GAAP市盈率23.9倍/17.9倍,美股為23.8倍/17.8倍。 - 評級調整:

基於廣告行業整體謹慎環境,下調目標價:港股調降13.3%至176港幣,美股調降11.5%至23美元,分別對應2025/2026年Non-GAAP市盈率30倍/23倍,潛在上行空間港股27.8%、美股25.5%。

維持「跑贏行業」評級。

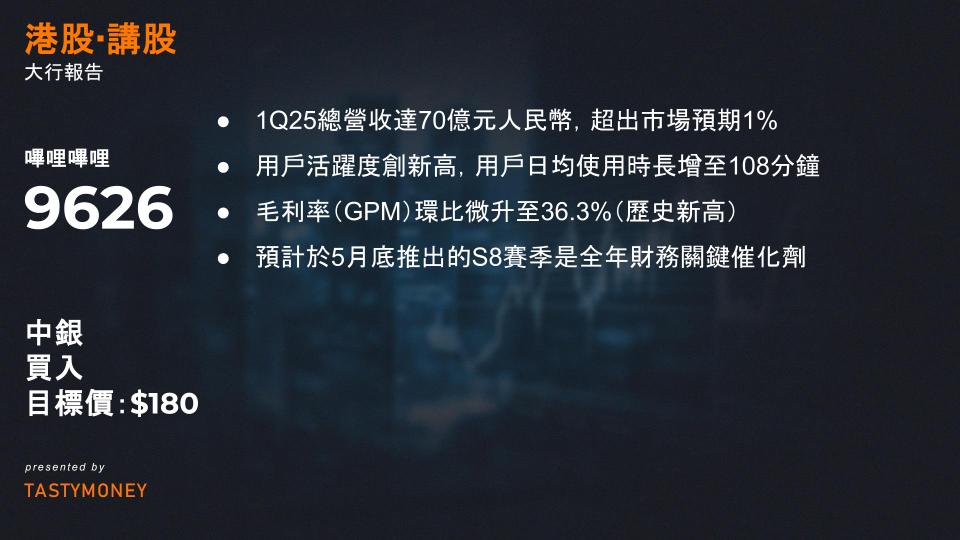

一、核心財務表現

- 超預期的業績增長

- 營收與利潤率:1Q25總營收達70億元人民幣(YoY +24%),超出市場預期1%;調整後營業利潤率(OPM)為5%(對應利潤3.42億元),優於機構預測(BOCIe)。

- 用戶活躍度創新高:月活躍用戶(MAU)達3.68億(YoY +8%),日活躍用戶(DAU)1.07億(YoY +4%),單用戶日均使用時長(DTSPU)增至108分鐘,均為季度歷史峰值。

- 業務分部表現:

- 移動遊戲:收入17億元(YoY +76%),主要由「三謀」(SanMou)策略驅動;

- 在線廣告:收入20億元(YoY +20%),效果廣告貢獻超30%增長。

- 盈利能力改善

- 毛利率(GPM)環比微升至36.3%(歷史新高),營銷費用(S&M)管控嚴格,遞延收入同比增長29%。

二、2025年財務關鍵驅動因素

- 「三謀」戰略的核心地位

- 預計於5月底推出的S8賽季是全年財務關鍵催化劑,疊加小遊戲與海外市場(2H25上線)貢獻,小幅上調2025年「三謀」收入預測4%至約40億元。

- 在線廣告的持續增長

- 社區活躍度提升、廣告庫存擴容、產品技術升級(如算法優化)為驅動力;

- 風險點在於廣告主預算趨緊及行業競爭加劇,故略微下調2025-2027年廣告收入預測1-2%。

- 盈利預測調整

- 因毛利率改善及營銷費用假設下調,2025-2027年調整後每股收益(EPADS)預測上調8-10%,2025年預期值升至0.72美元。

三、風險因素

- 核心下行風險:

- 宏觀經濟復甦不及預期;

- 貨幣化效率低於預期(如用戶付費轉化率下滑);

- 內容創作者生態與用戶黏性波動;

- 遊戲、直播、廣告等領域的監管政策變化(如版號審批、數據合規)。

四、估值與評級

- 維持「買入」評級:基於PEG估值法,目標價保持不變(美股23美元/港股180港元),對應32倍2025年預期市盈率(原0.8倍PEG比率)。

- 增長預期調整:2025-2027年調整後經營利潤複合增長率(CAGR)從44%下調至40%,反映短期競爭與成本壓力。